トップページ > 暮らし・手続き > 税金 > 固定資産税・都市計画税 > 固定資産税・都市計画税の概要 > 土地の課税のしくみ

印刷

ページ番号:482

掲載開始日:2022年8月23日更新日:2022年8月23日

ここから本文です。

土地の課税のしくみ

土地評価のしくみ

固定資産評価基準によって、売買実例価額をもとに算定した正常売買価格を基礎として、地目別に定められた評価方法により土地を評価します。

宅地の評価方法

商業地や住宅地など、状況が類似する地区の標準宅地(奥行、間口、形状等が標準的なもの)の不動産鑑定評価を行い、その標準宅地が接道する路線を主要な街路の路線価として算定し、街路のさまざまな状況を勘案して、その他の街路の路線価を算定します。その路線価をもとに各宅地等の評価を行います。平成6年度の評価替えから、宅地等の評価は、地価公示価格等の70パーセントを目途に評価を行うこととし、評価の均衡化・適正化を図っています。

宅地の税額算定のあらまし

- 土地を上記のしくみと方法に基づき評価し、その価格を決定し、その価格を基に課税標準額を算定します。

- 課税標準額に税率(固定資産税1.4パーセント、都市計画税0.24パーセント)をかけたものが税額となります。

住宅用地に対する課税標準の特例

- 住宅用地とは、土地の全部または一部を居住用として使用している宅地のことをいいます。店舗や事務所、駐車場等として使用している宅地は非住宅用地といいます。

- 小規模住宅用地の課税標準の特例

200平方メートル以下の住宅用地(200平方メートルを超える場合は住宅1戸あたり200平方メートルまでの部分)を小規模住宅用地といいます。

小規模住宅用地の課税標準額について、固定資産税は、価格の6分の1の額とし、都市計画税は、価格の3分の1の額とする特例措置があります。 - 一般住宅用地の課税標準の特例

小規模住宅用地以外の住宅用地を一般住宅用地といいます。

たとえば、300平方メートルの住宅用地(住宅1戸の敷地)であれば、200平方メートル分が小規模住宅用地で、残りの100平方メートル分が一般住宅用地となります。

一般住宅用地の課税標準額について、固定資産税は、価格の3分の1の額とし、都市計画税は、価格の3分の2とする特例措置があります。 - 特例措置の対象となる「住宅用地」の面積は、家屋の敷地の用に供されている土地の面積に表1の住宅用地の率を乗じて求めます。

専用住宅とは、専ら居住の用に供されている住宅のことをいい、併用住宅とは、住居と併用して店舗など住居以外の用に供されている部分を併せ持つ住宅のことをいいます。

| 家屋 | 居住部分の割合 | 住宅用地の率 |

|---|---|---|

| 専用住宅 | 全部 | 1 |

| 専用住宅以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 専用住宅以外の併用住宅 | 2分の1以上 | 1 |

| 地上5階以上の耐火建築物である併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 地上5階以上の耐火建築物である併用住宅 | 2分の1以上4分の3未満 | 0.75 |

| 地上5階以上の耐火建築物である併用住宅 | 4分の3以上 | 1 |

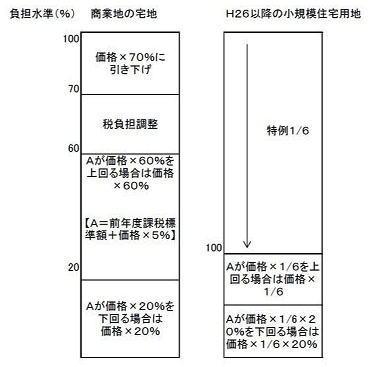

負担水準の均衡化を図るための調整措置

宅地に係る固定資産税は、評価額が急激に上昇した場合であっても、税負担の上昇はゆるやかなものになるよう、課税標準額を徐々に是正する負担調整措置が講じられています。

「負担水準」とは

前年の課税標準額を今年の本来あるべき課税標準額(本則課税標準額)で割った割合です。つまり、負担調整の結果で減額されている前年度の課税標準額が、減額しなかった場合の満額の課税標準額の何パーセントまで達しているかを表す数字です。負担水準が一定の割合に達するまでは、課税標準額を5パーセントずつ緩やかに上昇させ、一定の割合に達した時点で前年の額と同額で据え置く仕組みなっています。

負担水準(パーセント)=前年度課税標準額÷本則課税標準額×100

宅地の税額の求め方

商業地等の宅地

固定資産税・都市計画税は次のとおり求められます。

課税標準額×税率=税額

「商業地等の宅地」とは、住宅用地以外の宅地や農地以外の土地のうち評価がその土地と状況が類似している宅地の評価額に比準して決定される土地(「宅地比準土地」といいます)のことをいいます。

ただし、本年度の価格(以下Aとします。)の70パーセントと比べて前年度の課税標準額が以下の場合の土地については、本年度の課税標準額は次のとおりとなります。

- (ア)前年度課税標準額がAの60パーセント以上70パーセント以下の場合

前年度の課税標準額と同額に据え置きます。 - (イ)前年度課税標準額がAの60パーセント未満の場合

前年度課税標準額+A×5パーセント(a)

(ただし、上記(イ)により計算した額が、Aの60パーセントを上回る場合はAの60パーセント、Aの20パーセントを下回る場合はAの20パーセントが本年度の課税標準額となります。) - (ウ)前年度課税標準額がAの70パーセントを超える場合はAの70パーセント

住宅用地

固定資産税額・都市計画税は、次のとおり求められます。

課税標準額×税率=税額

(固定資産税は価格×6分の1)、(都市計画税は価格×3分の1)(注1)

(注1)200平方メートルを超える住宅用地は、固定資産税が3分の1、都市計画税が3分の2となります。

ただし、本年度の価格にそれぞれの特例措置を乗じた額(本則となる課税標準額のこと、以下Bとします。)と比べて前年度の課税標準額が低い土地については、本年度の課税標準額は次のとおりになります。

前年度課税標準額がB未満の場合

前年度課税標準額+B×5パーセント(b)

(ただし、上記により計算した額が、Bを上回る場合はB、Bの20パーセントを下回る場合はBの20パーセントが本年度の課税標準額となります)